「変動金利と固定金利ってよく分からないけど、変動金利が安いからそっちにしようかな」

「銀行もたくさんあってどこから借りたらいいか分からない」

住宅ローンは数千万円の莫大な金額を、およそ35年間の超長期にわたって返し続けなければなりません。

しかし、各金利の特徴を理解してローン選びができている人は非常に少ないです。

おもきちパパ

おもきちパパ住宅ローン選びを間違えてしまうと、無駄に多くの利子を払ったり返済ができず家計が破綻してしまったりする可能性があるよ!

私は2019年からお金の勉強と株式投資を始め、順調に資産を増やすことができています。その知識と経験を活かし、住宅ローンを契約するときに重要なことをまとめました。

この記事では私自身の具体例も示しながら、変動金利と固定金利のどちらを選ぶべきか、数字や経済が苦手な人にも分かりやすく解説しています。

あなたにとって最も安い金利の金融機関が、簡単に見つけられるオススメのサービスをご紹介しているので、ぜひ利用してみてください。

では、行ってみましょ—!

変動金利と固定金利の違い

まずはじめに、変動金利と固定金利の基礎知識をおさらいしてみましょう。

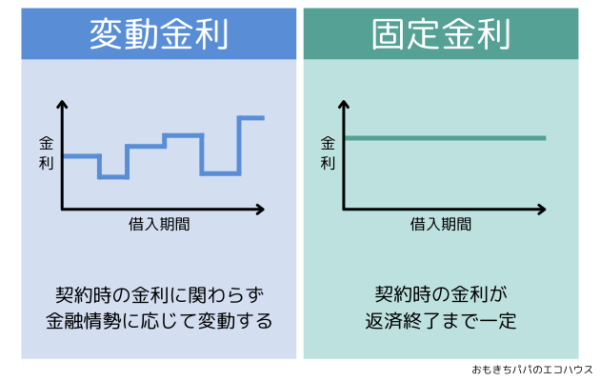

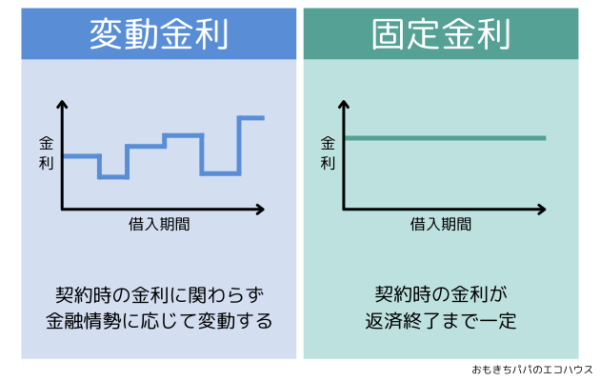

変動金利・固定金利とは

固定金利は基準金利が上がったり下がったりしても金利は一定に維持されます。変動金利とは世の中の基準となる金利(基準金利)に合わせて変動し、金利が高くなったり低くなったりします。

一方、

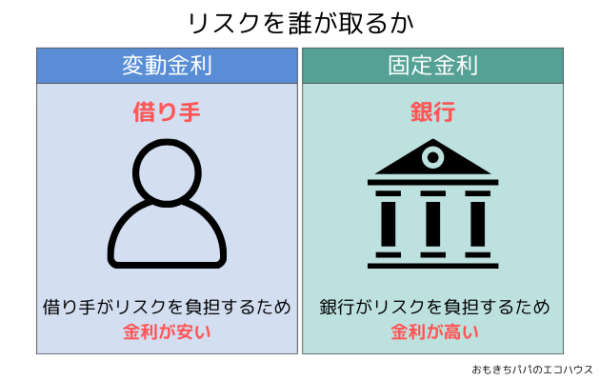

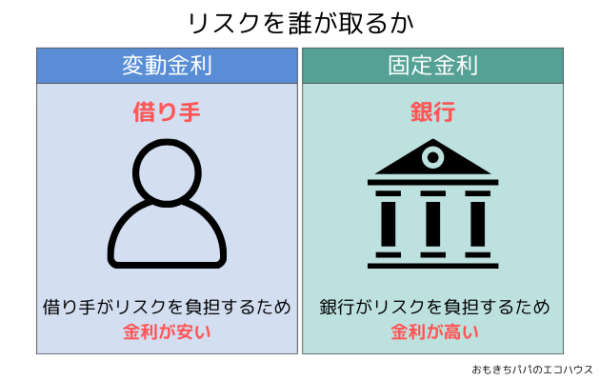

変動金利と固定金利の違いはリスクを誰が負うか

変動金利と固定金利の一番の違いは「誰が金利上昇リスクを負うか」ということです。

変動金利では借り手(あなた)がリスクを負い、固定金利では金融機関がリスクを負います。

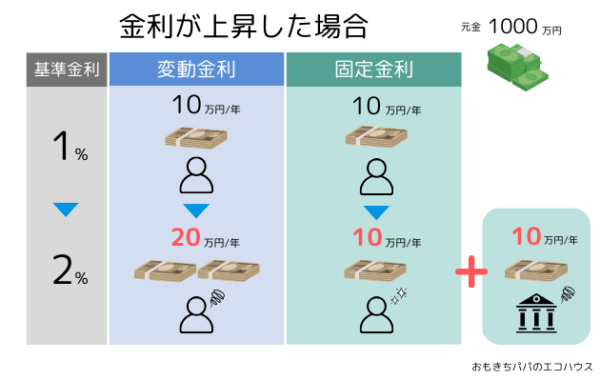

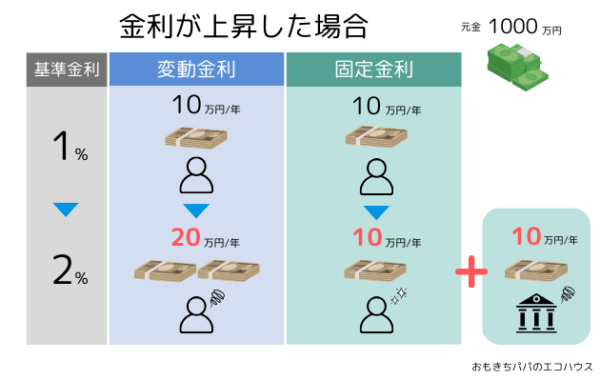

具体的にシミュレーションして考えてみましょう。

仮に現在1000万円借りている(元金)とします。金利が1%の場合、年間で1000万円×1%=10万円の利子を支払います。

将来的に金利が上がった場合を考えてみましょう。

基準となる金利が1%→2%に上昇した場合は、それに合わせて変動金利は2%になります。元金1000万円×2%=20万円の利子返済が必要になり、増えた分の10万円は借り手が負担します。

固定金利だった場合は金利が1%のまま変わらないので、年間で1000万円×1%=10万円の利子を支払います。足りない分の10万円は銀行が負担することになります。

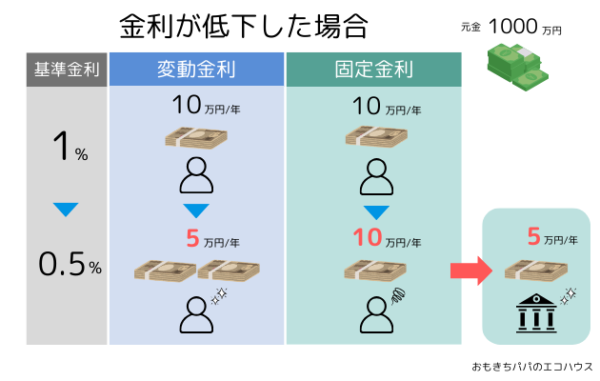

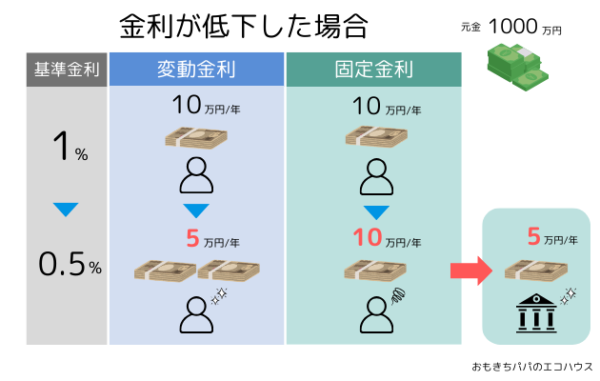

逆に金利が下がった場合を考えてみましょう。

1%の変動金利が0.5%になったとします。年間10万円必要だった利子が5万円になり、減った分の5万円は借り手が得をします。

固定金利の場合は金利が1%のまま変わらないので、10万円支払わなければならず、多めに支払った差額分の5万円は銀行が得することになります。

このように、金利が変動した場合に誰がそのリスクを取るのかが変動金利と固定金利の大きな違いになります。

| 金利の種類 | 変動金利  | 固定金利  |

|---|---|---|

| リスク負担 | 借り手 | 金融機関 |

| 金利が上昇した時 | 返済負担が増える | 返済負担は変わらない (差額は金融機関の負担) |

| 金利が低下した時 | 返済負担が減る | 返済負担は変わらない (差額は金融機関の利益) |

| 契約時の金利 | 低い | 高い |

このように金利が変動した場合に誰がそのリスクを負担するのかということが、変動金利と固定金利の大きな違いです。

上記は話を分かりやすくするために契約時の金利を共に1%にしましたが、実際は固定金利の方が契約時の金利が高く設定されています。

銀行はリスクを負う分、あらかじめ多めに利子をもらっておくということだね。

変動金利のメリット・デメリットとは?

変動金利のメリットとデメリットについてまとめていきましょう。

| 変動金利のメリット | 変動金利のデメリット |

|---|---|

| 契約時の金利が低いため、初期の返済額を抑えることができる 金利が大幅上昇しなければ、総返済額も少ない | 金利が大幅上昇した場合、総返済額が増える 将来の金利の予測が難しく、返済計画が立てにくい 楽観的な返済計画を立ててしまう可能性がある |

変動金利は固定金利に比べて契約時の金利が低いので、返済初期の利子負担を抑えることができるのがメリットですが、それだけではありません。

返済初期の金利が低いということは、元金が大きな時に低金利のメリットを享受できるということです。

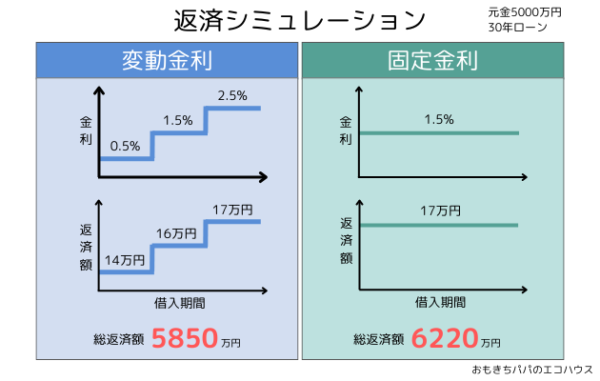

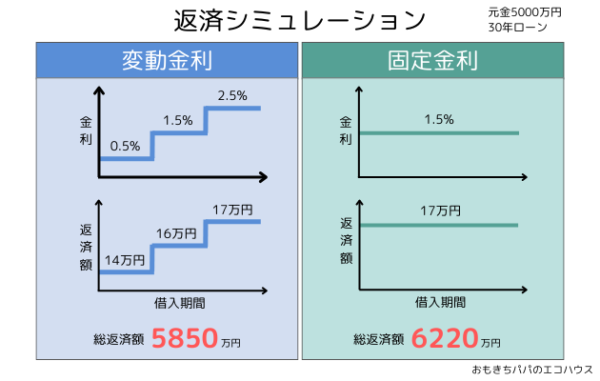

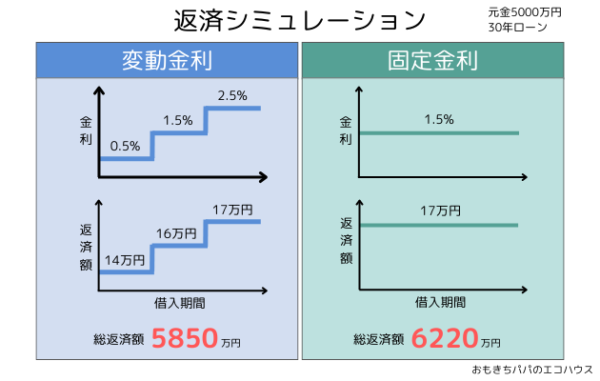

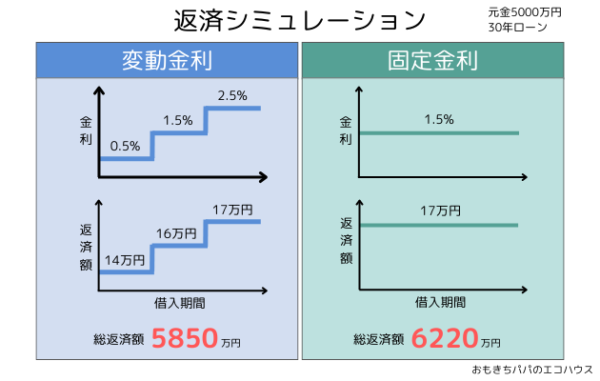

上の図は共に元金5000万円、30年ローン、平均金利1.5%でシミュレーションしています。

しかし、変動金利で徐々に金利が上昇したと仮定しても、総返済額では変動金利の方がかなり安く済んでいることが分かります。

これは元金が多い返済初期に金利が低いことで利子が少なく済んでいるからです。返済後期になって金利が上昇しても、元金が少なくなっているので利子があまり増えないのです。

元本が多い返済初期に金利が低いことがとても大きなメリットだね!

モゲチェックの動画でも同様のことが解説されています。

一方、デメリットは金利が「大幅に」上昇した場合に、固定金利より大きい額の利子を払う可能性があることです。

また、将来の返済額の予想ができないため、返済計画が立てずらいことが挙げられます。

変動金利の方が固定金利より金利が安いため、ついついその低い金利で楽観的な返済計画を立ててしまう人も多いです。予想していなかった金利上昇をきたした場合、家計が破綻してしまいます。

固定金利のメリット・デメリットとは?

固定金利のメリット・デメリットも見ていきましょう。基本的には変動金利の裏返しになります。

| 固定金利のメリット | 固定金利のデメリット |

|---|---|

| 返済計画が立てやすい 金利が上昇した場合でも返済額が変わらない | 変動金利より返済額が大きくなる可能性がある 初期の返済額が大きい |

固定金利のメリットは、ずっと一定額の利子を支払うため、返済計画が立てやすいことです。金利の上昇局面でも返済額が変わらないのは安心感があります。

デメリットとしては、変動金利よりも初期の金利が高く設定されているため、将来的に金利が上がらなければ変動金利より総返済額が増えることになります。

変動金利と固定金利を選ぶ際の考え方

変動金利と固定金利の選び方について解説していきます。

長期的に金利が低いなら変動金利、上昇するなら固定金利を選べば良いが・・・

金利の選択では、今後も低金利が続くと予想するなら変動金利が有利です。逆に、今後金利が大幅上昇するなら固定金利がお得です。

とは言うものの、今後金利がどうなるかなんて投資のプロにも分かりません。それが分かるなら誰もがどちらか片方を選ぶはずです。

では実際はどう考えるべきなのでしょう。

金利上昇リスクを取れる人は変動金利、取れない人は固定金利

| 変動金利がオススメ | 固定金利がオススメ |

| 返済に余裕がある人 貯蓄がある人 | 収入が不安定な人 貯蓄が少ない人 |

一般的に、金利上昇リスクを受け入れられる、返済に余裕がある人には変動金利が向いていると言われています。将来的に金利が大幅上昇しても利子を支払うことができるからです。

一方、収入が少なかったり不安定だったりする人は、返済の安定した固定金利を選ぶのが良いです。

「変動金利が上がれば固定金利に変更」は不可能

少し勉強した人は、「金利が低いときは変動金利で借りて、金利が上がりそうになったら固定金利に切り替える」方法を思いつく人もいるかもしれません。

しかし、それでうまくいくことは基本的にありません。

なぜなら、変動金利が上昇する前に固定金利が上昇してしまうからです。

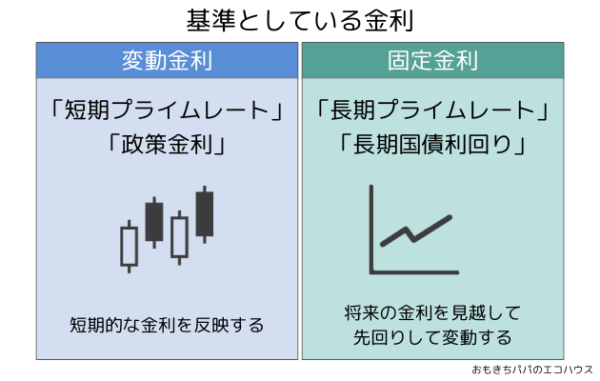

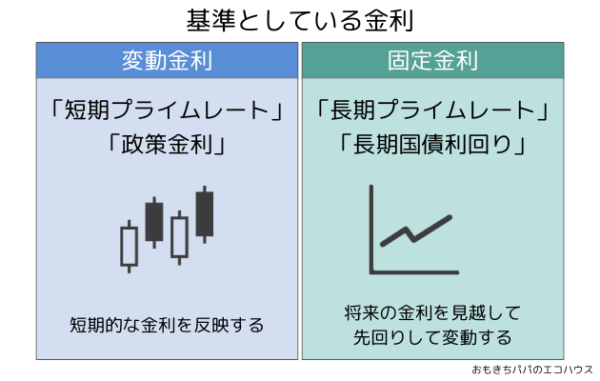

少し専門的になりますが、変動金利は「短期プライムレート」や「政策金利」という金利を基準としています(覚えなくて良いです)。一方、固定金利は「長期プライムレート」や「長期国債利回り」という金利を基準としています。

それぞれ基準にしている金利が違うということです。

金利が上昇する局面では、「短期プライムレート」より「長期プライムレート」の方が先に上昇します。したがって、変動金利が上がる頃にはすでに固定金利は上がってしまっているということです。

逆に、固定金利が上がる前に乗り換えたとしても、その後変動金利がすぐに上がるとも限らないのも難しいところです。

筆者はどっちを選んだ?

では、私はどっちの金利を選んだのか、その理由とともにお伝えしたいと思います。

私は「変動金利で契約し、固定金利のように返済」

私の場合は「変動金利で契約し、固定金利のように返済」をしています。

分かりやすく解説していきますね。

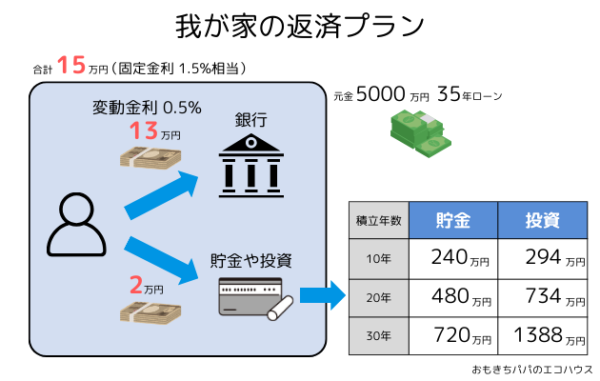

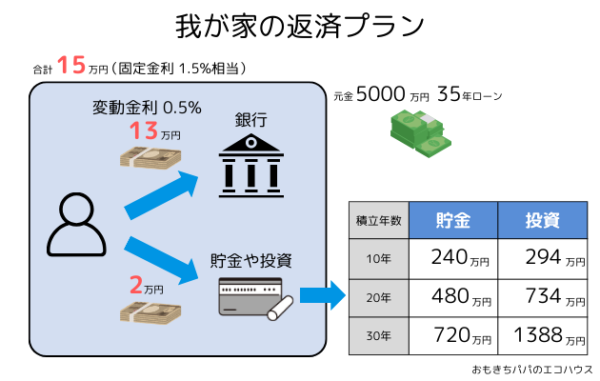

借入金額5000万円、返済期間35年、変動金利だと0.5%(毎月13万円返済)、固定金利だと1.5%(毎月15万円返済)と仮定します。

銀行とは「変動金利」で契約しましたので、銀行には毎月13万円返済します。

しかしそれだけではなく、固定金利で借りたようにさらに2万円を自分の口座に入金し、貯蓄や投資資金として運用するのです。この2万円は銀行に支払ったつもりで、いざという時まで絶対に使わない約束にします。

この月々2万円の積み立ては、そのまま貯蓄すると10年で240万円、20年で480万円、30年で720万円になります。仮に年利4%で投資運用できた場合、それぞれ295万円、734万円、1388万円になります。

このお金は返済の途中で変動金利が上昇した場合の備えです。

少しづつ切り崩して月々の補填にしても良いですし、住宅ローン減税が終わった後に一括で繰上返済することもできます。

貯金するよりは返済しておく方が利子負担は減るけど、「融通の効くお金を作っておく」メリットにはなるよ!

NISA制度が始まり、投資経験がある人が増えています。うまく運用することで金利を味方につけることができます。

この方法の落とし穴

この方法には落とし穴もありますので、解説しておきます。

- 急激な金利上昇には対応できない

- 投資した場合は資金が目減りするリスクがある

- 金利上昇局面ではダブルパンチになる可能性がある

1つ目は、大幅に金利が上昇した時に利子の増加が貯蓄や投資で貯めた分を上回ってしまう可能性です。これは変動金利で返済している場合は当然想定しておかなければなりません。

2つ目は、投資では資金が目減りしてしまう可能性があるということです。

先ほどのシミュレーションでは安定的に年利4%の複利で増加するように計算していましたが、長期投資では株価は上がったり下がったりを繰り返しながら成長します。一時的に資産が減っているタイミングも想定しておかなければなりません。

3つ目は、金利の上昇と投資資産の減少のダブルパンチを食らう可能性があるということです。

金利が上昇する局面というのは、景気が悪くなります。景気が悪化すると株価も下落し、投資利益も減少する可能性があります。そのような株価が下落している状況で資金を切り崩してローン返済の補填をするにはかなりの投資経験と決断力が必要です。

住宅ローンの借り入れ先の決め方

変動金利と固定金利の違いについては理解できたと思います。

では実際にどのように借り入れ先の金融機関を選んだら良いのでしょう。

ポイントは利率、借入期間、団信の内容

借り入れ先を選ぶポイントには下記の項目があります。

- 変動金利か固定金利か

- 利率の低さ

- 借入期間

- 団信の内容

住宅ローンで抑えるポイントは、「変動金利か固定金利か」「利率の低さ」「借入期間」「団信の内容」の4つです。

利率は低ければ低いほど良いですが、借り手の年収や職業などによっても適応される利率が変わってきます。

借入期間は35年ローンが基本ですが、金融機関によっては40年ローンに対応しているところもあり、月々の返済額を抑えることができます。

団信はガン団信のみか、もしくは、3大疾病・5大疾病特約をつけるかどうかなどの違いがあります。

【モゲチェック】住宅ローンを無料比較!このサイトで全て完結!

住宅ローンは地方銀行や大手銀行だけではなく、近年は店舗のないネット銀行からも融資を受けることができるようになりました。

一つ一つ金融機関のHPを見て比較していくのは大変ですし、たくさんの中から一番金利が低いところを知りたいですよね!

モゲチェックはウェブ入力から金利が安い金融機関をランキングでオススメしてくれる便利な無料サービスです。

金利だけではなく、団信の内容なども一括比較できるため、短時間で多くの金融機関を比較できるのが特徴です。

スマホから短時間で登録できるので、時間をかけたくない人にとてもオススメです。

たった5分の入力で、すぐに最安の金融機関を教えてくれます!

モゲチェックのメリット

- 全国最安の金融機関を紹介してくれる

- スマホでタップするだけで短時間で登録できる

- 土地や建築会社が決まっていなくても申し込める

- チャットで全てやり取りできる

モゲチェックは、ランキング形式で自分が選べる最低金利の金融機関を提示してくれます。自分の年収や職業、家族構成、借入総額などによっても選べる金融機関が変わってきますので、それを踏まえてオススメを提示してくれます。

モゲチェックはスマホから簡単にローン診断ができるため、忙しい人でも手軽に利用できます。複雑な手続きは一切なく、必要事項を入力するだけで最適なローンが見つかります。

土地や建築会社がまだ決まっていなくてもおおよその予算でシミュレーションが可能です。

また、モゲチェックとのやり取りは全てチャットで行えるので忙しくて電話ができない人にもオススメです。

10分くらいで登録が終わって、すぐに自分に合わせた最安の金融機関を出してくれたよ!

まとめ

返済に余裕がある人は変動金利、余裕がそれほどない人は固定金利を選ぶのが良いです。

| 変動金利がオススメ | 固定金利がオススメ |

| 返済に余裕がある人 貯蓄がある人 | 収入が不安定な人 貯蓄が少ない人 |

シミュレーションでも解説しましたが、どちらか迷う場合は、借入金額に余裕をもった変動金利にするのがオススメです!

あなたの家づくりと幸せなマイホームライフを応援しています。

それでは、また!

コメント