こんにちは。おもきちパパです。

今回は住宅ローンの頭金をどうするかということについてです。

頭金を入れて借入額を小さくするのではなく、それを投資に回してその利益をローン返済に充てる方が月々の返済を軽くできる可能性があります。

投資をしているという方はぜひ参考にしてみてください。(投資をしていない方もきっと投資を勉強したくなるはずです!)

固定金利や変動金利、銀行選びなどの総論については今回は述べません。

唯一、「頭金をどうするか」という事に絞って、いくつかシミュレーションをしながら考えたいと思います。

あくまで私の一意見ですので、参考までに聞いていただければと思います😊

それでは行ってみましょ—!

1. おもきちパパの方針

まず初めに、私の方針はこれです。

- 頭金をゼロにし、できるだけ自己資金を温存する。

- 確保できた資金はNISAなどを使い投資信託で運用する。

- 運用した資産から一部を毎年売却してローン返済に充てる。(4%ルール)

これだけではよく分からないと思いますので、引き続き解説をしていきたいと思います。

2. 今までの一般的な考え方とこれからの時代に必要な考え方

今までの時代では、頭金をできるだけ入れ、借り入れ額を減らして利子をできるだけ少なくする方が良いと考えられていたと思います。 確かに、そうする方がトータルの支払い額は少なくなります。

しかし、それは投資をしない場合の最適解であり、投資をしている場合は必ずしもそれがベストではないと思います。

ここ数年で日本でも急速に投資が普及してきました。ネット証券が市民権を得て、政府もNISAを使って国民に投資を促しています。以前は、ネット証券もなく、優良な投資信託もありませんでしたので、 一般庶民が投資をするにはかなりハードルが高かったですよね。

しかし、今はネット証券であれば手数料がほとんどかからず、成績も優秀なインデックスファンド(投資信託)が出てきたおかげで、一般庶民でも小額から投資を行うことができるようになりました。

というより、投資するのが当たり前の世の中になってきたと思います。

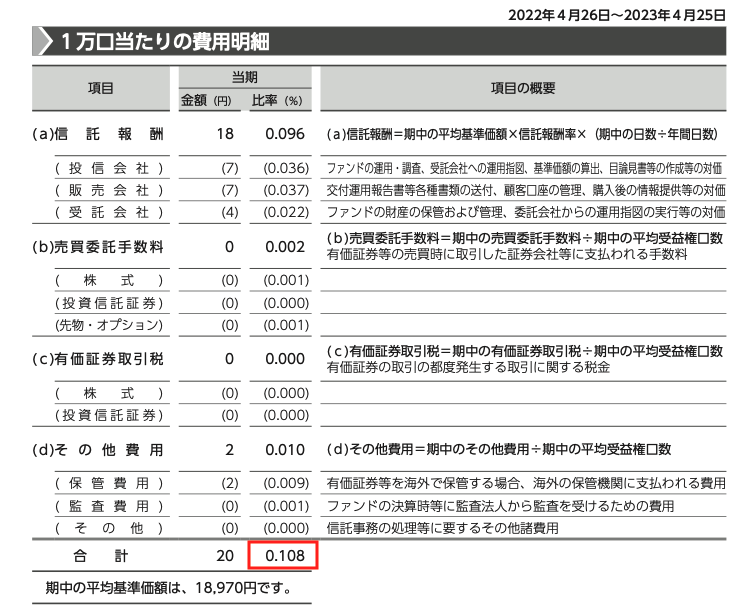

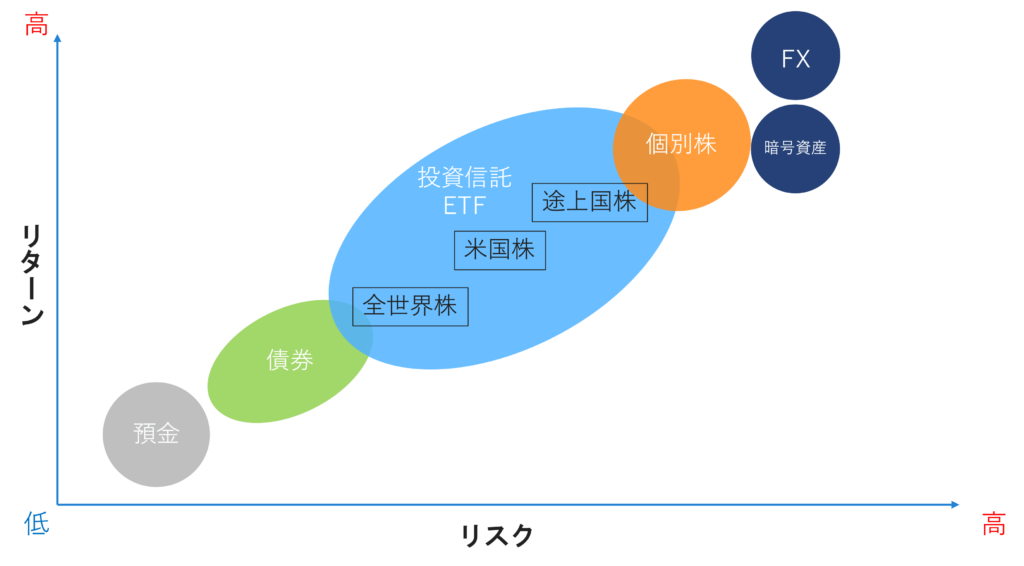

下は有名なS&P500連動の投資信託ですが、年間の手数料は0.11%で100万円運用しても手数料はたった1000円しかかかりません。

MUFG 「eMAXIS slim 米国株式 (S&P 500)」2022年度 運用報告書より

そして、2024年現在は超低金利の時代ですので、住宅ローンの金利よりも投資信託の利回りの方がかなり大きくなっています。できるだけ自己資金を温存し、その資金を用いて投資を行うことで、金利の差から利益を得ることができます。

具体的に4パターン、シミュレーションをしたいと思います。

3. 返済と運用のパターン (4つのシミュレーション)

- 土地と住宅を合わせた総費用:6000万円

- 家づくりに使える自己資金 (生活に必要な資金は別に確保):1000万円

- 住宅ローン金利 (変動金利):1.0%

- 投資先は米国株の投資信託(S&P500連動、年平均リターン4〜10%)と債券(米国債、年平均リターン4%)を50:50で配分

※上記を見て分かる通り、月々の積立はありませんので、年収には関係なくできるプランだと思います。(投資の運用額とリスク許容度には影響しますが)

- 自己資金を全額頭金として支払う

- 自己資金は使用せずに、フルローンで支払う

- フルローンで支払い、自己資金を投資で運用する

- フルローンで支払い、自己資金は投資で運用する。さらに運用資金の一部を定期的に売却してローン返済に充てる。(おもきちプラン)

1. 自己資金を全額頭金として支払う

| 頭金 | 総借入額 | 毎月返済額 | 総返済額 | 利子支払い |

| 1000万円 | 5000万円 | 141,141円 | 69,279,814円 | 9,279,814円 |

この場合は、月々14万円の返済で、35年間で927万円の利子の支払いになりますね。

2. 自己資金は使用せずに、フルローンで支払う

| 頭金 | 総借入額 | 毎月返済額 | 総返済額 | 利子支払い |

| 0円 | 6000万円 | 169,371円 | 71,135,774円 | 11,135,774円 |

この場合は当然ですが、1000万円多く借りていますので、(1)に比べて利子が35年間で185万円ほど増えています。1年あたり5万円ほどですね。

この時点で考えても、プラン(1)が良いという人もいれば、年に5万円くらいであれば、何かあったときに使える1000万円が手元にあるプラン(2)の方が良いという人もいるでしょう。

3. フルローンで支払い、自己資金を投資で運用する

| 頭金 | 総借入額 | 毎月返済額 | 総返済額 | 利子 |

| 0円 | 6000万円 | 169,371円 | 71,135,774円 | 11,135,774円 |

ここまでは(2)と同じですが、投資により次の表が追加されます。

年利回り4〜10%のS&P500連動投資信託を50%、年利回り4%の米国債券を50%ですので、合わせた利回りは4〜7%と想定しておきます。

| 初期投資額 | 毎月の積立額 | 運用利回り(年) | 運用期間 | 運用資産額 | 利益 |

| 1000万円 | 0円 | 4.0% | 35年 | 4000万円 | 2900万円 |

| 1000万円 | 0円 | 7.0% | 35年 | 1億円 | 8900万円 |

ちょっとびっくりしますよね(笑)。1000万円が35年後には4000万円や1億円になっているんですから。利子で1100万円払っていたとしても、かなりの利益があります。

でも、「ちょっと待った!この運用利回り4〜7%とというのが高すぎるんじゃないか?」と思われますよね。

S&P500という米国株大手500社に投資するインデックスファンドの年平均利回りは、1957年に導入されてからの平均が約10%で、直近10年では14%にもなります。20年間の長期で運用すれば「最低」でも7%というデータもあり、為替なども加味してかなり安全域で4%で見積もってもこのようなプラスの結果となります。

(参考:https://www.investopedia.com/ask/answers/042415/what-average-annual-return-sp-500.asp)

また、米国国債(アメリカ合衆国国債 トレジャリ—ボンド、年利回り4.5%)は格付け会社による評価でAA+を獲得し、日本の債券(A+)よりもリスクが少ないとされています。

この米国株と債券を50:50で配分する方法ですが、下記に4%ルールとして紹介しますね。

リスクを下げたい人は債券の割合を増やし、リスクを上げてでも高利回りが欲しければ株の割合を増やせばいいですね。

4. フルローンで支払い、自己資金は投資で運用する。さらに運用資金の一部を定期的に売却してローン返済に充てる。

最後に私の計画している「運用しながら取り崩し」案です。

| 頭金 | 総借入額 | 毎月返済額 | 総返済額 | 利子 |

| 0円 | 6000万円 | 169,371円 | 71,135,774円 | 11,135,774円 |

プラン(3)ではひたすら運用するだけでしたが、今回は毎年年末に資産総額の4%を取り崩して、翌年の住宅ローンに充てます。

本来は利益に20%の税金がかかりますが、NISAでは非課税ですので、税金は考慮していません。

※新NISAでは「取り崩した金額 (正確には増えた後の額ではなく、元金分) が翌年には復活する」という神ルールが追加されましたので、非課税が可能です。

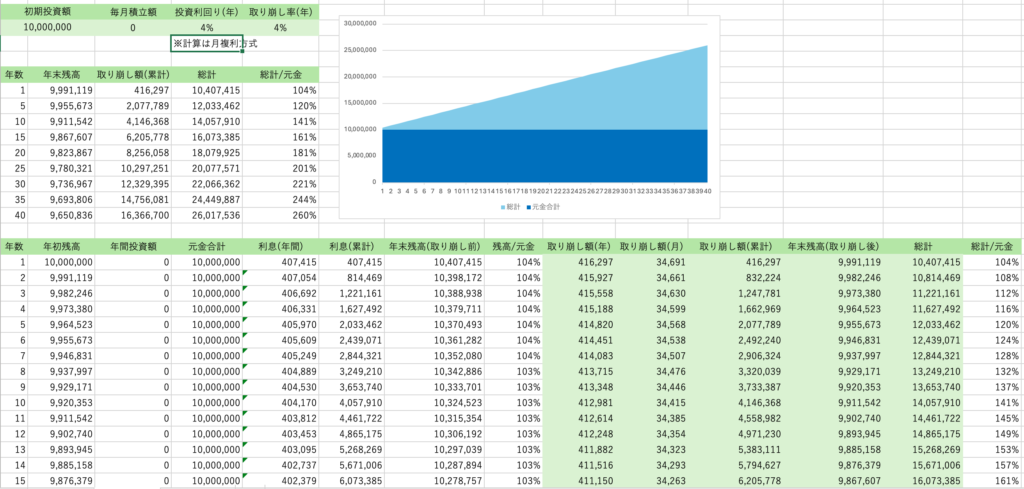

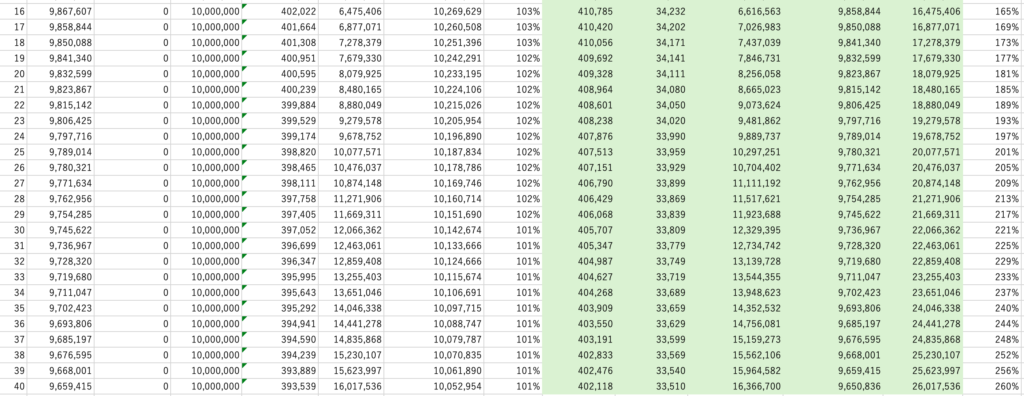

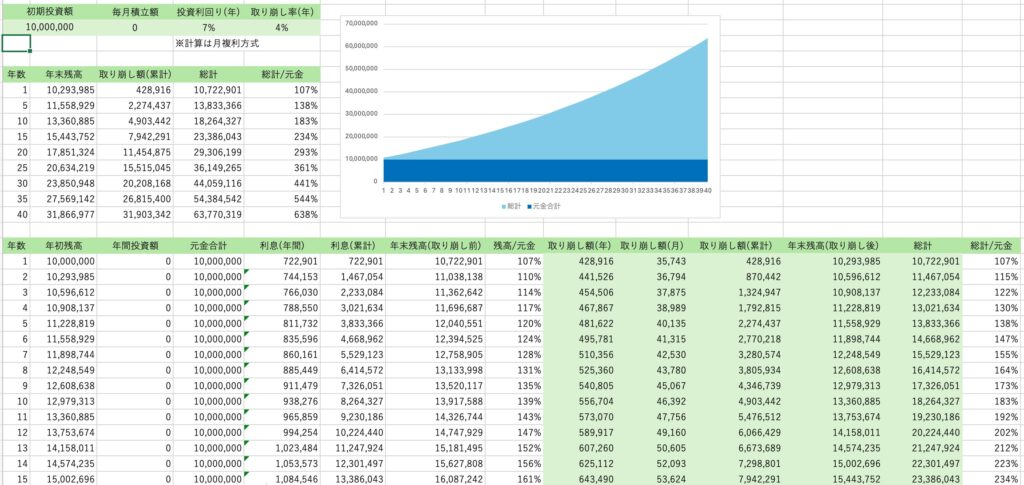

| 初期投資額 | 積立額 | 運用利回り(年) | 取崩し率 | 取り崩し額 | 運用期間 | 取り崩し総額 | 残高 | 運用総額 |

| 1000万円 | 0円 | 4.0% | 4.0% | 毎年40万円 | 35年 | 1480万円 | 970万円 | 2450万円 |

| 1000万円 | 0円 | 7.0% | 4.0% | 初年度40万円 35年目115万円 | 35年 | 2680万円 | 2750万円 | 5430万円 |

「7%運用、4%取り崩し」のプランでは、1年目の1000万円が年末には1070万円に増えているとして、その4%の43万円を翌年のローン返済に充て、残りの1027万円が翌年末には7%UPで1100万円に増えているイメージです。

4%運用、4%取り崩しの場合

7%運用、4%取り崩しの場合

このエクセルシートはここからダウンロードできるようにしていますので、色々と調整しながら自分なりにシミュレーションしてみてください✨

https://docs.google.com/spreadsheets/d/14JaKNX9zc9wh5Af7rbPIo2N8mzI_7Ssr9tQB4J1jUbc/edit?usp=sharing

なお、利回りや金額などの数字は参考程度に見ていただいて、全体像を理解してもらえると幸いです。

(※間違いなどありましたら教えていただけますと幸いです)

プラン(4)では、取り崩している分トータルの利益は小さくなっていますが、4%以上の利回りで運用ができれば、元金をほとんど減らすことなく、月々のローンを軽減することができます。

もちろんこのエクセルのように右肩上がりに増えていくわけではなく、上がったり下がったりしながら、毎年の取り崩し額も変動しながら推移していきます。

ここで肝心なのは、毎年40万円取り崩すのではなく、その時その時の資産残高の4%を取り崩すということです。つまり、残高が1000万円あれば40万円ですが、その時に暴落で500万円に減っていた場合は20万円を取り崩すということです。

この「4%ルール」については、私の崇拝する両学長さんの動画がとても分かりやすいです😊

※米国株と債券を50:50で運用し、4%で取り崩せば、資産がゼロになる確率がかなり少ないという「トリニティスタディ」を根拠にしています。

4. 忘れてはいけない注意点

今回のシミュレーションには忘れてはいけない重要なポイントが4つあります。

- 投資先は米国の株式である

- ローン金利の上昇

- 為替の影響

- 短期的には大きな含み損を来す可能性があること

1. 投資先は米国の株式(と債券)である

上のシミュレーションの年利4〜7%というのは米国の株式+債券に投資した場合です。

人気な投資先として、eMAXIS Slim(オールカントリー)がありますが、こちらは米国だけでなく、全世界に分散投資するものです。

米国株→全世界に変更する方がリスク(株価の変動幅)を下げることができますが、その分リターンも少なくなる可能性がありますので、そちらに投資する場合は年利2〜5%くらいで見積もっておいた方が良いかもしれません。

2. ローン金利の上昇

ロ—ン金利は低金利の1.0%としていますが、当然これは数%まで上昇する可能性があります。金利上昇時には景気が悪くなり、株価も下落している可能性がありますので、ダブルパンチを食らう可能性があります。

その時の対処法としては、確保していた資金を一括で繰り上げ返済し、ローン残高を減らすことが挙げられます。ただ、その場合は投資資金がなくなってしまいますので、せっかくの金のニワトリがいなくなってしまいます。可能であれば高いローンを返済しながら、株価が回復するのを待つことができると一番いいかなと思います。

3. 為替の影響

この想定というのは、あくまでドルで考えた時の話です。

私たちはそこから円に換えてローンを払わなければいけませんので、円高になった場合はこれより低い利回りになる可能性があります(もちろん円安の場合はさらに高利回りになっている可能性もあります)。

2024年現在はかなり円安ですので、投資の利益を得ている人が多いかと思いますが、円高の影響もちゃんと考えておかなければいけませんね。

4. 短期的には大きな含み損を来す可能性があること

これは当然と言えば当然ですが、株式投資ではマイナス数十%の暴落を食らうことなんてザラにあると思います。私もコロナ前に投資を始めていましたが、コロナショックでは–20%の暴落を経験しました。

1000万円あったはずの資金が1200万円になったり700万円になったりすることがありますので、その変動に耐えられるメンタルと投資経験が必要です。

5. まとめ

長々とお付き合いいただきありがとうございました😊

上では述べていませんでしたが、住宅ローン控除の上限を超えていなければ、借入れしておいた方が控除を受けれるというメリットもありますね。今までも住宅ローン控除期間が終わってから繰り上げ返済をするという方は多かったかと思います。

ここまで長々とシミュレーションしてきましたが、あくまで投資のプランや利益は「絵に描いた餅」だということです。想定通りにいかない可能性を考え、適宜修正していく必要があると思います。

私はコロナ前から投資を始めており、コロナショックで暴落も経験しました。ある程度の投資経験がありますが、まだ長期投資といえるほどの経験はありませんので、あくまで家計に関係のない余剰資金でする必要があると思っています。

ではまた〜

コメント